Introducción

A lo largo de la historia, mentes brillantes han creado innovaciones financieras que han transformado fundamentalmente la forma en que interactuamos con el dinero. Estos avances han remodelado las economías, han impulsado el comercio y han alterado la forma en que ahorramos, gastamos e invertimos. Desde los humildes comienzos de la acuñación de monedas hasta los complejos algoritmos de las criptomonedas, emprendamos un viaje a través de las 15 principales innovaciones financieras que han dejado una huella duradera en nuestro mundo.

Las 15 principales innovaciones financieras – (descripciones de una línea)

- Acuñación: La moneda metálica estandarizada revolucionó el comercio y el intercambio.

- Papel moneda: Representación portátil y conveniente del valor.

- Banca: Custodia de fondos, préstamos y facilitación del crecimiento económico.

- Bolsas: Mercados organizados para la compra y venta de acciones de la empresa.

- Seguro: Protección contra riesgos financieros y pérdidas imprevistas.

- Cheques: Un método de pago cómodo y seguro en lugar de llevar dinero en efectivo.

- Tarjetas de crédito: Acceso a crédito revolvente para compras y pagos.

- Cajeros automáticos (ATM): acceso bancario las 24 horas del día, los 7 días de la semana para retiros y depósitos de efectivo.

- Comercio electrónico: Transacciones financieras más rápidas y eficientes.

- Banca en línea: Servicios bancarios a distancia y gestión financiera.

- Pagos móviles: Transacciones fluidas utilizando teléfonos inteligentes y aplicaciones.

- Préstamos Peer-to-Peer (P2P): Conectar directamente a prestatarios y prestamistas.

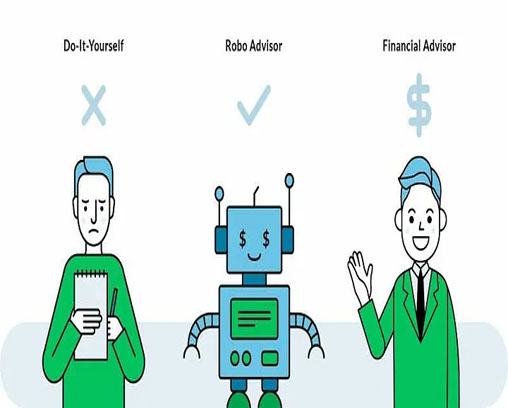

- Robo-Advisors: Asesoramiento de inversión automatizado mediante algoritmos.

- Crowdfunding: Recaudar capital de un gran grupo de individuos.

- Criptomoneda: Moneda digital descentralizada que utiliza la tecnología blockchain.

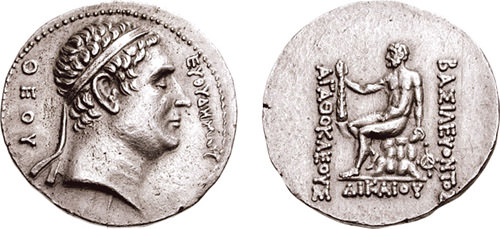

1. Acuñación de monedas

- Historia: Antes de las monedas, la gente comerciaba con bienes directamente (trueque), lo cual era engorroso e ineficiente. Alrededor del 700-600 a.C., el reino de Lidia (actual Turquía) introdujo monedas hechas de metales preciosos como el oro y la plata. Estas monedas contaban con sellos oficiales para garantizar su peso y valor.

- Impacto:

- Intercambio Universal: Las monedas hicieron que las transacciones fueran mucho más simples. Todo el mundo sabía lo que valía una moneda, lo que ponía fin a la necesidad de complejas negociaciones.

- Fácil almacenamiento y transporte: Las monedas eran pequeñas y duraderas en comparación con los productos voluminosos, ideales para los comerciantes ambulantes y el comercio de combustible.

- Poder del Gobierno: La acuñación de monedas ayudó a los gobiernos a estandarizar sus economías, recaudar impuestos de manera eficiente y mostrar su autoridad.

- Cómo la acuñación de monedas cambió el mundo:

- Auge económico: La facilidad del comercio llevó a un aumento de las compras y ventas, lo que hizo que las economías crecieran y la gente se hiciera más rica.

- Poderosos imperios: Con economías fuertes, los imperios podían levantar grandes ejércitos y conquistar nuevas tierras.

- Difusión de ideas: Las monedas circularon ampliamente, con diseños y símbolos que difundieron la cultura y la tecnología a través de las fronteras.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: acuñación

2. Papel moneda

- Historia: El papel moneda comenzó en China alrededor del siglo VII d.C. Inicialmente, los comerciantes depositaban sus monedas de metal pesado y recibían un recibo en papel a cambio. Con el tiempo, el gobierno comenzó a emitir directamente papel moneda.

- Impacto:

- Súper portátil: Llevar papel moneda era mucho más fácil que cargar con monedas de metal, especialmente para grandes transacciones.

- Control gubernamental: Con el papel moneda, los gobiernos podían influir más fácilmente en sus economías aumentando o disminuyendo la oferta monetaria.

- Surgen riesgos: La emisión de demasiado papel moneda podía causar inflación (los precios se disparaban), y los falsificadores eran un problema constante.

- Cómo el papel moneda cambió el mundo:

- Crecimiento del comercio mundial: La facilidad del comercio a larga distancia transformó el mundo. Las mercancías circulaban más libremente entre países.

- Experimentación económica: Los gobiernos comenzaron a experimentar con formas de administrar y estabilizar sus economías utilizando papel moneda.

- Cambio de confianza: La gente tenía que confiar en el papel en sí, no solo en el metal precioso, lo que marcó un gran cambio en el pensamiento financiero.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: LA HISTORIA DEL PAPEL MONEDA

Leer más: 15 datos alucinantes sobre la economía mundial | Reveló

3. Banca

- Historia: La idea básica de la banca es muy antigua. Los templos antiguos a menudo salvaguardaban los objetos de valor para las personas. En la Italia del Renacimiento (siglos XIV-XVI), surgieron poderosas familias de banqueros, que ofrecían no solo custodia, sino también préstamos, cambio de divisas y asesoramiento financiero.

- Impacto:

- Almacenamiento seguro de riqueza: Los bancos ofrecían bóvedas protegidas, lo que reducía el riesgo de robo o pérdida para las empresas y las personas adineradas.

- Crédito para el crecimiento: Los préstamos de los bancos impulsaron nuevas empresas comerciales y grandes proyectos que un individuo nunca podría pagar solo.

- Motores económicos: Los bancos se convirtieron en el centro del comercio, permitiendo las transacciones y gestionando el flujo de dinero dentro de una sociedad.

- Cómo la banca cambió el mundo:

- El ascenso de la clase mercantil: Con acceso al crédito, las personas ambiciosas podían lanzar negocios y construir vastas redes comerciales.

- Revolución Industrial: Los bancos financiaron las fábricas, los ferrocarriles y los inventos que transformaron las economías, de la agricultura a la industria.

- Sistemas Financieros Complejos: La banca moderna se entrelazó con otras instituciones financieras, creando un vasto sistema que puede impulsar la economía y amplificar los problemas económicos.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: La evolución de la banca a lo largo del tiempo

4. Bolsas de valores

- Historia: En la década de 1600, los comerciantes comenzaron a reunirse en cafeterías y mercados para comprar y vender acciones de empresas. Esto evolucionó hacia bolsas de valores formales como la Bolsa de Valores de Londres (fundada en 1773), con reglas y cotizaciones oficiales.

- Impacto:

- Levantamiento de capital: Las bolsas de valores facilitaron a las empresas la recaudación de dinero mediante la venta de acciones al público, lo que impulsó sus planes de expansión.

- Invertir para cualquier persona: Aunque seguía siendo principalmente el dominio de los ricos, las bolsas de valores hicieron que la propiedad de las empresas fuera teóricamente accesible a una gama más amplia de personas.

- Indicadores Económicos: Los precios de las acciones se convirtieron en una instantánea de cómo se sentían los inversores sobre las empresas individuales y la salud de la economía en general.

- Cómo las bolsas de valores cambiaron el mundo:

- Inversión democratizada (más o menos): Aunque todavía existían barreras, las bolsas de valores abrieron la idea de la propiedad parcial a un público más amplio.

- Auge y caída: La especulación en las bolsas de valores condujo tanto a enormes ganancias financieras como a caídas devastadoras a medida que el sentimiento del mercado oscilaba salvajemente.

- El núcleo del capitalismo: Las bolsas de valores siguen siendo un símbolo del capitalismo moderno, con un inmenso poder para dar forma tanto a las empresas como a las economías nacionales.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: La evolución de las bolsas de valores

5. Seguros

- Historia: La idea de compartir el riesgo existe desde hace mucho tiempo. En la antigüedad, los grupos reunían recursos para ayudar a los miembros que sufrían una pérdida. Los seguros modernos se pusieron serios en la década de 1600 cuando los comerciantes comenzaron a asegurar sus barcos contra el hundimiento. Más tarde, se desarrollaron los seguros de vida y otros tipos.

- Impacto:

- Protección contra pérdidas: El seguro proporciona una compensación financiera cuando suceden cosas malas: enfermedades, accidentes, desastres. Esto reduce la abrumadora carga financiera de los eventos inesperados.

- Fomentar la asunción de riesgos: Sabiendo que están protegidos, es más probable que las empresas y las personas apuesten por nuevas empresas o grandes compras.

- Seguridad del edificio: El seguro crea una red de seguridad, protegiendo los ahorros y ayudando a las familias a mantenerse a flote durante los tiempos difíciles.

- Cómo los seguros cambiaron el mundo

- Industria masiva: Los seguros son ahora una industria global de miles de millones de dólares con compañías especializadas en innumerables tipos de cobertura.

- Alteración de la toma de decisiones: La existencia de seguros cambia la forma en que calculamos el riesgo, a veces alentando decisiones más audaces.

- Esencial para la vida moderna: Desde asegurar nuestros hogares hasta nuestra salud, los seguros se han entretejido en el tejido de la sociedad.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: Historia de los seguros

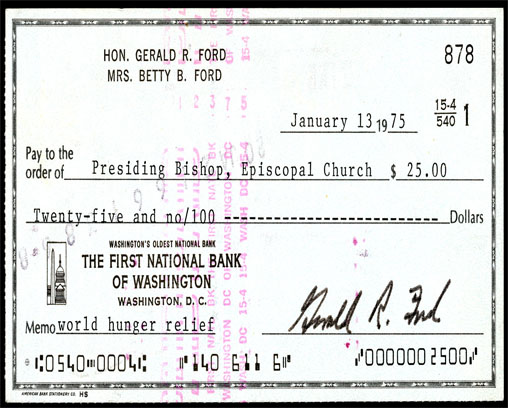

6. Comprobaciones

Museo Nacional de Historia Americana – Imagen de Godot13

- Historia: Los cheques evolucionaron a partir de las «letras de cambio» utilizadas por los comerciantes durante siglos. En la década de 1800, los cheques impresos de bancos confiables ofrecían una forma más segura y estandarizada de pagar en lugar de llevar grandes cantidades de efectivo.

- Impacto:

- Pagos seguros: Los cheques ofrecían más protección que llevar dinero en efectivo, especialmente para transacciones de larga distancia.

- Conveniente para las empresas: Las empresas podrían pagar a proveedores y empleados fácilmente y realizar un mejor seguimiento de sus finanzas que con los sistemas de solo efectivo.

- Dependencia de los bancos: El sistema de cheques dependía enteramente de la confiabilidad de los bancos para honrar y cobrar los cheques según lo prometido.

- Cómo los cheques cambiaron el mundo

- Comercio simplificado: Los cheques hicieron que los sistemas de pago fueran mucho más eficientes, lo que facilitó las operaciones comerciales y comerciales diarias.

- El camino hacia los pagos digitales: Los cheques actuaron como un puente entre la era del efectivo y los pagos electrónicos actuales, introduciendo conceptos de autorización y mantenimiento de registros.

- Ahora en declive: Si bien los controles fueron innovadores en su momento, cada vez son más reemplazados por alternativas digitales más rápidas y seguras.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: breve historia de los cheques

7. Tarjetas de crédito

- Historia: La primera tarjeta de crédito moderna, la tarjeta Diners Club, apareció en 1950. Las tarjetas de crédito emitidas por bancos como Visa y Mastercard siguieron en las décadas de 1950 y 1960. Estas tarjetas introdujeron un concepto radical: compre ahora, pague después.

- Impacto:

- Poder adquisitivo: Las tarjetas de crédito dan a las personas acceso a dinero que no tienen físicamente en sus bolsillos, lo que aumenta su poder adquisitivo inmediato.

- Pagos convenientes: Un deslizamiento rápido (o ahora un toque) reemplaza el efectivo o los cheques, lo que hace que las transacciones sean más fluidas, especialmente para compras más grandes.

- Tarifas y Riesgo de Deuda: La conveniencia de las tarjetas de crédito tiene un costo: tasas de interés y cargos, lo que puede fomentar el gasto excesivo y las trampas de deuda.

- Cómo las tarjetas de crédito cambiaron el mundo:

- Revolución del consumismo: Las tarjetas de crédito impulsaron un auge en la compra de bienes y servicios, convirtiéndose en un motor de la cultura de consumo moderna.

- Finanzas Personales Alteradas: La forma en que las personas piensan sobre el ahorro frente al gasto cambió fundamentalmente con la disponibilidad de crédito fácil.

- Dependencia: Tanto las empresas como los individuos ahora dependen en gran medida de las tarjetas de crédito, lo que hace que el sistema financiero esté intrincadamente vinculado a la industria crediticia.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: Historia de las tarjetas de crédito: una breve descripción general

8. Cajeros automáticos (ATM)

- Historia: El primer cajero automático debutó en 1967 en Londres. Pero no fue hasta la década de 1980 que se generalizaron realmente, revolucionando la forma en que las personas interactúan con sus bancos.

- Impacto:

- Banca 24/7: ¡Ya no tendrás que esperar a los horarios de apertura de los bancos! Los cajeros automáticos permitían retirar dinero en efectivo, consultar saldos y, a veces, incluso hacer depósitos en cualquier momento.

- Conveniencia para el cliente: Los cajeros automáticos ofrecían una alternativa rápida y fácil a hacer cola en una sucursal bancaria para realizar transacciones sencillas.

- Ampliación del alcance bancario: Los bancos podrían colocar cajeros automáticos en más ubicaciones, extendiendo sus servicios más allá de las sucursales tradicionales.

- Cómo los cajeros automáticos cambiaron el mundo:

- Expectativas cambiadas: El acceso permanente a los cajeros automáticos transformó la forma en que las personas piensan sobre la banca y dio forma a las expectativas de inmediatez.

- Reducción de la banca en persona: Si bien las sucursales todavía existen, los cajeros automáticos alejaron muchas transacciones rutinarias de los cajeros humanos.

- Fundación para el Futuro de la Tecnología: Los cajeros automáticos fueron una de las primeras tecnologías generalizadas para personalizar la banca y abrieron la puerta a innovaciones posteriores.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: Cajero automático

9. Comercio electrónico

- Historia: Los mercados bursátiles eran tradicionalmente lugares bulliciosos donde los operadores gritaban órdenes en el suelo. En la década de 1970, se comenzaron a utilizar computadoras, lo que culminó en bolsas totalmente electrónicas como NASDAQ que reemplazaron a los antiguos pozos de negociación.

- Impacto:

- Velocidad de vértigo: El comercio electrónico permite comprar y vender acciones en milisegundos, algo impensable en los días de las órdenes escritas a mano.

- Mercados Globales: Los comerciantes de cualquier parte del mundo pueden acceder a los intercambios electrónicos, creando mercados internacionales verdaderamente interconectados.

- Auge de los algoritmos: Los programas informáticos ahora ejecutan muchas operaciones, impulsadas por estrategias complejas en lugar de solo decisiones humanas.

- Cómo el comercio electrónico cambió el mundo:

- Eficiencia del mercado (en teoría): El trading instantáneo debería hacer que los mercados reflejen con mayor precisión las valoraciones reales.

- Nuevas oportunidades: El trading de alta frecuencia y otras estrategias se hicieron posibles, obteniendo ganancias (o pérdidas) en pequeñas fluctuaciones de precios.

- Volatilidad exacerbada: Los errores informáticos y las operaciones automatizadas a veces pueden causar cambios repentinos y dramáticos en el mercado conocidos como «caídas repentinas».

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: UNA HISTORIA DEL TRADING

10. Banca en línea

- Historia: Las primeras formas de banca en línea surgieron en la década de 1980, pero se generalizaron con el auge de Internet de consumo en la década de 1990. Esto cambió la forma en que las personas administran su dinero.

- Impacto:

- Operaciones bancarias desde cualquier lugar: Acceda a cuentas, pague facturas, transfiera dinero y más desde la comodidad de su hogar (o desde cualquier lugar con Internet).

- Reducción de la dependencia de las sucursales: Menos necesidad de visitar físicamente un banco para la mayoría de las tareas financieras rutinarias, ahorrando tiempo y esfuerzo.

- Aumento de la competencia: Los bancos que solo operan en línea a menudo ofrecen mejores tasas y tarifas más bajas en comparación con las instituciones tradicionales con muchas sucursales.

- Cómo la banca en línea cambió el mundo:

- Empoderamiento del cliente: Las personas obtuvieron más control y visibilidad sobre sus finanzas, pudiendo comparar opciones al instante.

- Evolución de los Servicios Financieros: La banca en línea estimuló la innovación en áreas como la agregación de cuentas y las herramientas de elaboración de presupuestos.

- Accesibilidad: La banca se volvió más conveniente para las personas en áreas remotas o con movilidad limitada.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: Breve historia de la banca digital

11. Pagos móviles

- Historia: Los primeros experimentos existieron, pero las capacidades de los teléfonos inteligentes, los códigos QR y las aplicaciones como Apple Pay y Venmo llevaron los pagos móviles a las masas en la década de 2010.

- Impacto:

- Transacciones sin fricciones: Toque su teléfono o escanee un código para pagar al instante, sin necesidad de efectivo o incluso una billetera física.

- Revolución Peer-to-Peer: Enviar dinero a amigos y familiares se volvió tan fácil como enviar un mensaje de texto.

- Inclusión financiera: Los pagos móviles abrieron nuevas oportunidades para las personas que no tenían cuentas bancarias tradicionales.

- Cómo los pagos móviles cambiaron el mundo:

- Redefiniendo la conveniencia: Los pagos se integraron en nuestros dispositivos, difuminando la línea entre lo online y lo offline.

- Disminución de efectivo (en algunas áreas): En países como China, los pagos móviles han hecho que el efectivo sea casi obsoleto en ciertos contextos.

- Nuevos Modelos de Negocio: Los pagos móviles permiten micropagos fáciles y nuevas formas para que las empresas interactúen con los clientes.

12. Préstamos entre particulares (P2P)

- Historia: Plataformas como LendingClub y Prosper surgieron a mediados de la década de 2000, conectando a los prestatarios directamente con personas dispuestas a prestarles dinero, eliminando a los bancos tradicionales.

- Impacto:

- Acceso al crédito: Los prestatarios con puntajes de crédito menos que perfectos o necesidades inusuales podrían encontrar préstamos fuera del sistema bancario.

- Oportunidades para inversionistas: Las personas pueden ganar intereses prestando, convirtiéndose en una especie de minibanco.

- Ruptura: Los préstamos P2P ofrecían una alternativa a los bancos, aumentando la competencia y potencialmente bajando las tasas para algunos prestatarios.

- Cómo los préstamos P2P cambiaron el mundo

- Cambiar el modelo: Desafió el papel tradicional de los bancos como único intermediario del crédito, con promesas y riesgos.

- Inversión democratizada (con salvedades): Los préstamos P2P abrieron nuevas posibilidades de inversión, pero también requieren una investigación cuidadosa debido al riesgo de impagos.

- La regulación evoluciona: A medida que la industria crecía, los gobiernos intervinieron para crear regulaciones que protegieran tanto a los prestatarios como a los prestamistas.

Leer más: Las 15 formas sorprendentes en que las redes sociales impactan en la economía

13. Robo-Advisors

- Historia: Los robo-advisors surgieron a finales de la década de 2000 y ganaron popularidad en la década de 2010. Estas plataformas en línea utilizan algoritmos para proporcionar asesoramiento de inversión automatizado y gestión de carteras.

- Impacto:

- Inversión de menor costo: Los robo-advisors ofrecen tarifas mucho más baratas que los asesores financieros tradicionales, lo que hace que el asesoramiento profesional sea accesible para más personas.

- Simple y conveniente: Responda algunas preguntas y los algoritmos construirán una cartera para usted, lo que hará que la inversión sea menos intimidante para los principiantes.

- Eliminar el elemento humano: Si bien algunas plataformas ofrecen un soporte humano limitado, los robo-advisors eliminan en gran medida las relaciones personales con los asesores.

- Cómo los robo-advisors cambiaron el mundo

- Inversión democratizada: Abrieron la inversión a un público más amplio que antes no podía permitirse o no quería asesores humanos.

- Enfoque de la inversión pasiva: Los robo-advisors a menudo favorecen los fondos indexados de bajo costo, promoviendo las ventajas de las estrategias de inversión pasiva a largo plazo.

- El debate continúa: Los críticos argumentan que los algoritmos no pueden reemplazar el asesoramiento matizado que ofrece un asesor humano, especialmente para situaciones complejas.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: ¿Qué es un Robo-Advisor?

14. Financiación participativa

- Historia: Plataformas como Kickstarter e Indiegogo surgieron a principios de la década de 2000, lo que permitió a las personas presentar proyectos directamente al público para obtener financiación. Esto revolucionó la forma en que las ideas despegan.

- Impacto:

- Empoderamiento de creadores: Los individuos y las pequeñas empresas pueden eludir a los guardianes tradicionales (inversores, editores) y encontrar su propia audiencia.

- Financiación de la innovación: Muchos proyectos extravagantes, de nicho o arriesgados que nunca obtendrían financiación tradicional encontraron un salvavidas en las plataformas de crowdfunding.

- Construcción de la comunidad: Las campañas exitosas se convierten en mini-comunidades de seguidores, creando entusiasmo mucho antes de que exista el producto.

- Cómo el crowdfunding cambió el mundo

- Nuevos Modelos de Negocio: Los creadores ahora tienen más formas de financiar ideas, lo que lleva a un auge en el emprendimiento.

- Evolución de los pedidos anticipados: El crowdfunding es una forma de pre-ordenar, cambiando nuestras expectativas sobre cómo se fabrican los productos.

- El éxito no está garantizado: Muchos proyectos de crowdfunding no se cumplen, lo que pone de manifiesto el riesgo para los partidarios en comparación con las empresas establecidas.

¿Quieres leer más sobre esta innovación? Haz clic en este enlace: La historia del Crowdfunding

15. Criptomoneda

- Historia: Bitcoin, la primera y más famosa criptomoneda, se lanzó en 2009. Utiliza la tecnología blockchain, un libro de contabilidad digital descentralizado y seguro que verifica las transacciones.

- Impacto:

- Moneda descentralizada: Las criptomonedas tienen como objetivo eludir a los bancos y gobiernos, ofreciendo moneda no controlada por ninguna autoridad central.

- Inversiones volátiles: Las criptomonedas son conocidas por sus salvajes oscilaciones de precios, lo que las convierte en inversiones de alto riesgo que atraen a los especuladores.

- Posible interrupción: Si se adoptan ampliamente, las criptomonedas podrían poner patas arriba los sistemas financieros tradicionales, pero esto está lejos de estar garantizado.

- Cómo las criptomonedas cambiaron el mundo

- Finanzas alternativas: Las criptomonedas iniciaron un movimiento hacia las finanzas descentralizadas con sistemas experimentales de préstamos, pagos y comercio.

- Enfoque en Blockchain: La tecnología blockchain subyacente tiene usos potenciales mucho más allá de la moneda, con aplicaciones en el mantenimiento de registros y contratos.

- Debate: Las criptomonedas siguen siendo muy polarizantes, vistas como un futuro revolucionario del dinero por algunos, y una peligrosa burbuja por otros.

¿Quieres leer más sobre esta innovación? Haga clic en este enlace: La historia de Bitcoin, la primera criptomoneda

Conclusión

A lo largo de la historia, las innovaciones financieras han cambiado la forma en que interactuamos con el dinero. Desde la acuñación de monedas hasta las criptomonedas, estos avances han agilizado el comercio, impulsado el crecimiento, empoderado a las personas y creado sistemas económicos complejos. Comprender cómo estas innovaciones transformaron el mundo nos brinda una valiosa visión del futuro de las finanzas, un futuro marcado por los continuos avances tecnológicos y las relaciones cambiantes con el dinero.

15 preguntas frecuentes sobre innovaciones financieras

-

¿Cuáles son las innovaciones financieras más significativas de la historia reciente?

En las últimas décadas, la banca en línea, los pagos móviles, los préstamos entre particulares, los robo-advisors y las criptomonedas han tenido un impacto significativo en la forma en que administramos, invertimos y realizamos transacciones.

-

¿Cómo benefician las innovaciones financieras a la sociedad?

Pueden aumentar la inclusión financiera, hacer que las transacciones sean más eficientes, brindar nuevas oportunidades de inversión, promover el espíritu empresarial y estimular el desarrollo económico en varios niveles.

-

¿Hay alguna desventaja en las innovaciones financieras?

Las innovaciones pueden crear volatilidad en el mercado, permitir estafas, amplificar la desigualdad económica si el acceso es limitado e introducir riesgos sistémicos debido a la interconexión de los sistemas financieros.

-

¿Qué factores impulsan la innovación financiera?

El progreso tecnológico, las necesidades cambiantes de los consumidores, los climas económicos cambiantes, los entornos regulatorios y el deseo de aumentar la eficiencia y los beneficios impulsan la innovación en las finanzas.

-

¿Cómo puedo protegerme cuando utilizo nuevas innovaciones financieras?

Investigue a fondo, priorice las plataformas de buena reputación, comprenda los riesgos, diversifique sus activos y mantenga prácticas sólidas de ciberseguridad.

-

¿Cuál es la diferencia entre las criptomonedas y el dinero tradicional?

El dinero tradicional (como los dólares estadounidenses) es emitido y controlado por los gobiernos. La criptomoneda está descentralizada, lo que significa que ninguna autoridad la controla. Las criptomonedas existen solo digitalmente, mientras que el dinero tradicional también tiene formas físicas como el efectivo.

-

¿Es una buena idea invertir en criptomonedas?

La criptomoneda es increíblemente arriesgada. Los precios pueden subir o bajar salvajemente en poco tiempo. Solo es adecuado para algunas personas con una alta tolerancia al riesgo y podría parecerse más a los juegos de azar que a la inversión tradicional.

-

¿Cómo empiezo con la banca en línea?

Si tienes una cuenta bancaria, es probable que ofrezcan banca en línea. Visite su sitio web o pregunte en la sucursal para configurar su inicio de sesión. La banca en línea le permite hacer las mismas cosas que en persona, ¡pero desde su computadora o teléfono!

-

¿Son seguros los pagos móviles?

Las aplicaciones de pago móvil de buena reputación son bastante seguras. Utilizan el cifrado para proteger sus datos. Sigue siendo más seguro que llevar dinero en efectivo, que puede ser robado fácilmente.

-

¿Cuál es el objetivo de una bolsa de valores?

Las bolsas de valores son como mercados donde las personas compran y venden pequeñas partes de la propiedad de las empresas (acciones). Esto ayuda a las empresas a recaudar dinero y permite a los inversores obtener beneficios si a la empresa le va bien.

-

¿Cómo funciona el seguro?

Usted paga una cuota regular (una prima) a la compañía de seguros. A cambio, prometen cubrir el costo (o parte de él) si sucede algo malo, como un accidente automovilístico o una enfermedad. Es una forma de protegerse de grandes gastos inesperados.

-

¿Qué hace que un puntaje de crédito sea bueno?

Un buen puntaje de crédito demuestra que eres confiable con el dinero. Esto significa: pagar las facturas a tiempo, no tener demasiadas deudas y tener un largo historial de uso responsable del crédito. Un buen puntaje puede obtener mejores tasas de préstamo.

-

¿Es el crowdfunding una forma fiable de recaudar fondos?

El crowdfunding puede tener éxito, pero no está garantizado. Necesitas una buena idea de proyecto, un discurso convincente y una forma de llegar a tu público objetivo. Incluso las campañas exitosas pueden recaudar menos de lo que necesitas.

-

¿Cuál es la diferencia entre un banco y una cooperativa de crédito?

Ambos ofrecen servicios similares (cuentas, préstamos). Las cooperativas de ahorro y crédito son propiedad de sus miembros (clientes), a menudo tienen tarifas más bajas, pero pueden tener menos sucursales. Los bancos son empresas con fines de lucro.

-

¿Dónde puedo obtener más información sobre las innovaciones financieras?

Los sitios web de noticias financieras, los podcasts que explican las finanzas para principiantes e incluso el sitio web de su banco pueden ser buenos recursos. ¡Busca información escrita de una manera que puedas entender!